Em um cenário empresarial cada vez mais desafiador e competitivo, o planejamento financeiro torna-se um elemento crucial para o sucesso e a sustentabilidade das pequenas empresas. Com a complexidade das operações comerciais e a dinâmica do mercado, a habilidade de gerenciar eficientemente as finanças é determinante para garantir a continuidade e o crescimento dos negócios.

O planejamento financeiro vai muito além de simplesmente equilibrar receitas e despesas. Envolve a definição de metas financeiras claras, a elaboração de orçamentos realistas, a identificação e a mitigação de riscos financeiros, bem como a avaliação constante do desempenho financeiro da empresa.

Neste guia completo, vamos explorar a importância do planejamento financeiro para as pequenas empresas, destacando a relevância de práticas sólidas de gestão financeira e fornecendo dicas práticas e ferramentas para otimizar a gestão das finanças. Através deste conteúdo, você terá em mãos as informações necessárias para planejar, controlar e maximizar os recursos financeiros da sua empresa, garantindo assim sua saúde financeira e seu crescimento sustentável.

Os Pilares do Planejamento Financeiro para Pequenas Empresas

Os pilares do planejamento financeiro para pequenas empresas são fundamentais para garantir a saúde financeira e o sucesso do negócio. Vamos explorar cada um deles:

Definição de Metas e Objetivos

O primeiro passo para um planejamento financeiro eficaz é estabelecer metas e objetivos claros. Isso inclui definir metas de vendas, lucro, crescimento e prazos para alcançá-las. As metas devem ser específicas, mensuráveis, alcançáveis, relevantes e temporais (SMART), para orientar as ações e decisões financeiras da empresa.

Gestão de Custos e Despesas

Uma gestão eficiente de custos e despesas é essencial para a saúde financeira da empresa. Isso inclui identificar e reduzir custos desnecessários, negociar com fornecedores, otimizar processos internos e buscar alternativas mais econômicas e eficientes.

Investimentos e Rentabilidade

O planejamento financeiro deve considerar também os investimentos necessários para o crescimento do negócio. É importante avaliar o retorno esperado sobre os investimentos (ROI) e escolher as melhores opções de acordo com o perfil da empresa.

Planejamento Tributário

O planejamento tributário visa reduzir a carga fiscal da empresa de forma legal e ética. Isso envolve escolher o regime tributário mais adequado (Simples Nacional, Lucro Presumido ou Lucro Real), aproveitar incentivos fiscais e estar em conformidade com a legislação tributária.

Gestão de Riscos

Por fim, a gestão de riscos financeiros é essencial para proteger a empresa de eventos adversos que possam afetar sua saúde financeira. Isso inclui identificar, avaliar e mitigar riscos, como volatilidade de mercado, inadimplência de clientes, mudanças regulatórias e desastres naturais.

Ferramentas Essenciais para o Planejamento Financeiro

Para um planejamento financeiro eficaz, é importante contar com ferramentas que auxiliem na organização, análise e controle das finanças da empresa. Aqui estão algumas ferramentas essenciais:

Planilha de Controle Financeiro

Uma planilha de controle financeiro é fundamental para registrar todas as receitas e despesas da empresa, permitindo acompanhar o fluxo de caixa, identificar padrões de gastos e planejar melhorias financeiras.

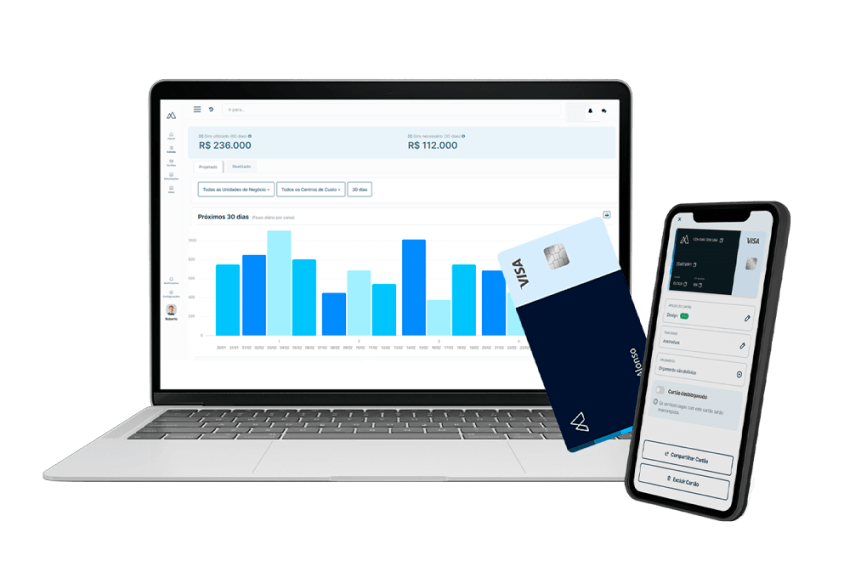

Software de Gestão Financeira

Softwares específicos para gestão financeira, podem facilitar o controle de contas a pagar e a receber, emissão de notas fiscais, conciliação bancária, entre outras funcionalidades.

Veja Também: Como o BPO Financeiro pode ajudar sua empresa

Sistema de Contabilidade

Contar com um sistema de contabilidade adequado é essencial para manter a empresa em conformidade com as obrigações fiscais e contábeis, além de facilitar a análise de relatórios e indicadores financeiros.

Ferramentas de Análise Financeira

Ferramentas como o Microsoft Excel, Google Sheets ou softwares de Business Intelligence (BI) podem ser utilizadas para realizar análises financeiras mais aprofundadas, como análise de rentabilidade, análise de custos, entre outras.

Aplicativos de Gestão de Despesas

Aplicativos como o Expensify, o Zoho Expense ou o Xpenditure podem facilitar o controle de despesas corporativas, permitindo o registro e a categorização de gastos de forma simples e prática.

Plataformas de Pagamentos Online

Utilizar plataformas de pagamentos online, como o PayPal, o PagSeguro ou o Mercado Pago, pode facilitar o recebimento de pagamentos e agilizar a gestão financeira da empresa.

Dicas para Implementar um Planejamento Financeiro Eficaz

Implementar um planejamento financeiro eficaz é fundamental para o sucesso e a sustentabilidade das pequenas empresas. Aqui estão algumas dicas para ajudar você a estar mais preparado para gerenciar as finanças da sua empresa de forma eficiente e alcançar o sucesso desejado:

Estabeleça Metas Claras

Defina metas financeiras claras e alcançáveis para sua empresa, como aumento de vendas, redução de custos ou aumento de rentabilidade. Essas metas devem ser mensuráveis e alinhadas com a visão de longo prazo do negócio.

Faça um Diagnóstico Financeiro

Antes de começar a planejar, faça um diagnóstico financeiro da empresa. Analise suas finanças atuais, identifique pontos fortes e fracos, e avalie a saúde financeira geral do negócio.

Crie um Orçamento Realista

Elabore um orçamento detalhado que leve em consideração todas as receitas e despesas da empresa. Certifique-se de incluir todas as despesas fixas e variáveis, além de reservar uma quantia para contingências.

Controle o Fluxo de Caixa

Mantenha um controle rigoroso do fluxo de caixa da empresa, registrando todas as entradas e saídas de dinheiro. Isso ajudará a identificar padrões de gastos, antecipar períodos de baixa e alta demanda financeira e evitar surpresas desagradáveis.

Reduza Custos Desnecessários

Identifique e elimine custos desnecessários ou excessivos. Procure por maneiras de otimizar processos, negociar com fornecedores e reduzir desperdícios.

Invista de Forma Estratégica

Faça investimentos que estejam alinhados com os objetivos e a estratégia de crescimento da empresa. Avalie o retorno esperado sobre os investimentos e escolha as melhores opções de acordo com o perfil do negócio.

Mantenha-se Atualizado com a Legislação Tributária

Esteja sempre atualizado com a legislação tributária para garantir que sua empresa esteja em conformidade com as obrigações fiscais. Um planejamento tributário eficiente pode ajudar a reduzir a carga fiscal da empresa de forma legal e ética.

Avalie Regularmente o Desempenho Financeiro

Faça avaliações regulares do desempenho financeiro da empresa em relação às metas estabelecidas. Identifique áreas de melhoria e faça ajustes no planejamento conforme necessário.

A Importância da Assessoria Especializada

A assessoria especializada desempenha um papel fundamental no sucesso financeiro das pequenas empresas. Veja por que ela é tão importante:

Expertise e Conhecimento Especializado

Consultores financeiros especializados têm conhecimento aprofundado em diversas áreas financeiras, como contabilidade, planejamento tributário, gestão de investimentos e controle financeiro. Isso permite que ofereçam insights e soluções personalizadas para os desafios específicos enfrentados pela empresa.

Orientação Estratégica

A assessoria especializada pode ajudar a empresa a desenvolver e implementar estratégias financeiras sólidas e eficazes. Eles podem auxiliar na definição de metas financeiras realistas, na elaboração de orçamentos detalhados e na identificação de oportunidades de crescimento e melhorias financeiras.

Tomada de Decisão Embasada

Com base em análises financeiras detalhadas, a assessoria especializada pode fornecer informações valiosas para apoiar a tomada de decisões financeiras importantes. Isso inclui decisões sobre investimentos, financiamentos, custos e despesas, entre outros aspectos financeiros.

Economia de Tempo e Recursos

Ao contar com uma assessoria especializada, a empresa pode economizar tempo e recursos, pois não precisa se dedicar a tarefas financeiras complexas e pode se concentrar em suas atividades principais. Além disso, a assessoria pode ajudar a evitar erros financeiros que poderiam resultar em perda de recursos.

Maior Credibilidade e Confiança

A empresa que conta com uma assessoria financeira especializada transmite uma imagem de maior credibilidade e confiança para investidores, parceiros comerciais e clientes. Isso pode abrir portas para novas oportunidades de negócios e parcerias.

Adaptação a Mudanças e Desafios

Em um cenário empresarial em constante mudança, a assessoria especializada pode ajudar a empresa a se adaptar a novos desafios e oportunidades. Eles podem oferecer orientação sobre como enfrentar crises financeiras, lidar com mudanças regulatórias e aproveitar novas tendências de mercado.

Conclusão

O planejamento financeiro é um pilar fundamental para o sucesso e a sustentabilidade das pequenas empresas. Ao implementar um planejamento financeiro eficaz, é possível controlar melhor as finanças, tomar decisões mais assertivas e garantir o crescimento do negócio mesmo em cenários desafiadores.

As dicas e ferramentas apresentadas neste guia podem ser fundamentais para ajudar sua pequena empresa a alcançar seus objetivos financeiros. Desde a definição de metas claras até o controle do fluxo de caixa e a gestão de custos, cada passo é importante para garantir a saúde financeira da sua empresa.

O melhor planejamento financeiro para pequenas empresas é com a Inspira Capital

A Inspira Capital é especialista em planejamento financeiro para pequenas empresas, oferecendo soluções personalizadas e expertise para ajudar sua empresa a alcançar seu máximo potencial.

Entre em contato conosco para obter mais informações e começar a otimizar a gestão financeira do seu negócio hoje mesmo. Juntos, podemos tornar sua empresa mais forte e bem-sucedida financeiramente. Vem pra Inspira Capital!!!

Quão útil foi esta postagem?

Clique em uma estrela para avaliar!

Avaliação média / 5. Contagem de votos:

Nenhum voto até agora! Seja o primeiro a avaliar este post.